Nợ xấu quay lại

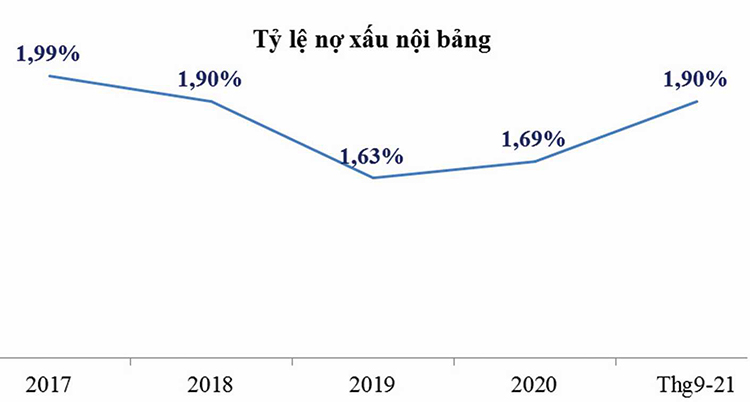

Đề án 1058 tái cơ cấu các tổ chức tín dụng (TCTD) giai đoạn 2016-2020 đã giúp giảm tỷ lệ nợ xấu về mức cho phép, nhưng những ảnh hưởng từ đại dịch Covid-19 đã khiến thành quả ấy có nguy cơ bị xóa mất. Tỷ lệ nợ xấu nội bảng của các NH đã giảm liên tục trong ba năm, từ 1,99% vào cuối năm 2017 xuống 1,9% năm 2018 và 1,63% năm 2019, nhưng cuối năm 2020 đã tăng trở lại, lên 1,69% và tiếp tục leo lên 1,9% vào cuối tháng 9 vừa qua.

Nếu tính cả khoản nợ đã bán cho Công ty TMHH MTV Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) nhưng chưa xử lý được và nợ xấu tiềm ẩn thì năm 2016 là 10,58%, năm 2017 là 7,36%, năm 2018 là 5,85%, năm 2019 là 4,43% và sang đến năm 2020 là 3,81%, chưa tính các khoản nợ tái cơ cấu tiềm ẩn thành nợ xấu.

Đáng lưu ý là dù ngành NH đã tích cực xử lý nợ xấu trong thời gian qua, nhưng chừng đó vẫn chưa đủ kiềm hãm xu hướng gia tăng trở lại của nợ xấu. Theo số liệu từ Ngân hàng Nhà nước (NHNN), tính đến cuối tháng 8/2021, toàn hệ thống các TCTD đã xử lý được khoảng 1,3 triệu tỷ đồng nợ xấu, trong đó tổng nợ xấu xác định theo Nghị quyết 42 tính đến ngày 31/8/2021 là 424.100 tỷ đồng, đã xử lý được 364.100 tỷ đồng kể từ ngày 15/8/2017 - 31/8/2021, tương ứng 86%.

NHNN cũng đã ban hành ba Thông tư 01, 03 và 14 quy định về cơ cấu nợ, giãn nợ, giúp các NH chưa phải chuyển nợ của khách hàng thành nợ xấu nội bảng. Nếu không thì con số nợ xấu sẽ còn tăng nhanh hơn rất nhiều, khi mà đã có trên 600.000 tỷ đồng đã được cơ cấu nợ, nhưng đây mới chỉ là số liệu bước đầu. Từ nay đến cuối năm hoặc sang năm 2022, con số này sẽ còn lên cao nữa, bởi dư nợ bị ảnh hưởng bởi dịch bệnh lên tới hơn 3 triệu tỷ đồng. Và bản chất nợ được cơ cấu là nợ xấu.

Thêm quyền cho ngân hàng

Trước xu hướng nợ xấu đang quay trở lại, với nợ xấu cũ chưa xử lý dứt điểm, nợ xấu mới lại phát sinh nhanh hơn, có thể hiểu được vì sao các NH ngày càng lo ngại và đề xuất thêm nhiều giải pháp, cơ chế, chính sách để thuận lợi hơn trong việc xử lý nợ xấu. Trong khi đó, sàn giao dịch nợ của VAMC dù đã hoạt động từ tháng 10/2021 nhưng chưa hiệu quả, chỉ mới có vài nghìn tỷ đồng được môi giới với số lượng vài chục thành viên được cấp tài khoản.

Trước nhiều khó khăn trong việc bán nợ, có lẽ sớm cấp thêm cơ chế cho sàn giao dịch nợ VAMC, cũng như cần hoàn thiện quy định về mua bán nợ để tạo hành lang pháp lý cho các TCTD tham gia. NHNN cho biết đã đề xuất hai phương án về xử lý nợ xấu cho hệ thống tổ chức tín dụng.

Một là đề xuất với Chính phủ xây dựng luật về xử lý nợ xấu của các TCTD. Trong đó, duy trì các quy định còn phù hợp của Nghị quyết 42 và sửa đổi, bổ sung một số quy định thực tiễn triển khai gặp khó khăn, vướng mắc. Hai là tiếp tục kéo dài hiệu lực của Nghị quyết 42 thêm ba năm.Trong khi đó, dù hiệu quả xử lý nợ xấu mà những giải pháp đột phá từ Nghị quyết 42 mang lại rất lớn, nhưng vì nghị quyết này có tính chất thí điểm đến ngày 15/8/2022 sẽ hết hiệu lực. Chính vì vậy giới phân tích lẫn lãnh đạo của nhiều NH liên tục đề xuất nên kéo dài Nghị quyết 42 để tạo cơ chế và quyền chủ động trong xử lý nợ xấu cho các nhà băng.

Đáng chú ý, trong phương án 1, NHNN đã đề xuất nhiều quy định mang tính tăng quyền cho các NH và VAMC trong việc xử lý nợ xấu, tài sản đảm bảo khi phát sinh nợ xấu, sửa đổi quy định về việc thu giữ tài sản bảo đảm theo hướng NH có quyền thu giữ tài sản bảo đảm cho khoản nợ xấu mà không cần có thỏa thuận về việc bên thế chấp đồng ý.

Bên cạnh đó, sửa đổi, bổ sung quy định về trường hợp xuất hiện tình tiết mới trong giai đoạn chuẩn bị xét xử vụ án và thời hạn chuẩn bị xét xử phúc thẩm theo thủ tục rút gọn của Bộ Luật Tố tụng dân sự với các vụ án giải quyết tranh chấp liên quan đến tài sản bảo đảm tại tòa án. NHNN cũng đề xuất thêm quy định cho phép áp dụng thủ tục rút gọn đối với các tranh chấp liên quan đến hợp đồng tín dụng có khoản nợ là nợ xấu.

Nguồn tin: doanhnhansaigon.vn

Chính phủ Covid Covid-19 MC NHNN Ngân hàng Ngân hàng Nhà nước Việt Nam chính sách hành vi

Bài viết liên quan

ĐẠI TÀI LỘC SẼ MÁCH BẢO CHO BẠN BIẾT CÓ MỘT GIẢI PHÁP HOÀN HẢO CHO NHU CẦU LÀM VIỆC VÀ GIẢI TRÍ, CLICK VÀO XEM LÀ SẼ ĐƯỢC TÍCH ĐIỂM NHẬN QUÀ

ĐẠI TÀI LỘC SẼ MÁCH BẢO CHO BẠN BIẾT CÓ MỘT GIẢI PHÁP HOÀN HẢO CHO NHU CẦU LÀM VIỆC VÀ GIẢI TRÍ, CLICK VÀO XEM LÀ SẼ ĐƯỢC TÍCH ĐIỂM NHẬN QUÀ  Doanh nhân Tổng đốc Hoàng Trọng Phu Người khôi phục và đưa thương hiệu thủ công Việt Nam ra thế giới (Kỳ 2)

Doanh nhân Tổng đốc Hoàng Trọng Phu Người khôi phục và đưa thương hiệu thủ công Việt Nam ra thế giới (Kỳ 2)  Ông Phan Nguyễn Như Khuê Doanh nhân là thành tố quan trọng góp phần xây dựng không gian văn hóa Hồ Chí Minh

Ông Phan Nguyễn Như Khuê Doanh nhân là thành tố quan trọng góp phần xây dựng không gian văn hóa Hồ Chí Minh  Chủ tịch UBND TP.HCM Phan Văn Mãi Đội ngũ doanh nhân đã nâng cao vị thế kinh tế của TP.HCM với cả nước và quốc tế

Chủ tịch UBND TP.HCM Phan Văn Mãi Đội ngũ doanh nhân đã nâng cao vị thế kinh tế của TP.HCM với cả nước và quốc tế

Bấm để xem thêm ...

MARKETPLACE

NHÓM MUA TRỰC TUYẾN PHIÊN CHỢ TRỰC TUYẾN ĐẤU GIÁ TRỰC TUYẾN SEAONER NFT MALL SEAONER AI MALL SEAONER DATACENTER MALL SEAONER TOP TECH MALL MÁY BỘ VI TÍNH DỊCH VỤ IT & MORES ROSA PC MALL ROSA e-COMMERCE ĐỒ HỌA & LÀM PHIM MÁY VĂN PHÒNG MÁY CHIẾU PHIM 4K/8K LINH KIỆN VI TÍNH GAMING GEARS PHỤ KIỆN VI TÍNH CLB4U SDK PLATFORM LẬP TRÌNH WEB3 APP DỰ ÁN AI MÁY CHỦ DOANH NGHIỆP CLOUD SERVER & HOSTING DATACENTER TRANG THIẾT BỊ AI THIẾT BỊ HIỂN THỊ THÔNG MINH GAMES & PHÒNG GAME CHUYỂN ĐỔI SỐ THIẾT BỊ KỸ THUẬT SỐ THIẾT BỊ ÂM THANH ÁNH SÁNG SMARTHOME & SMART OFFICE CÀ PHÊ NHÀ HÀNG CARS & MORES BIKES & MORES THỜI TRANG & CUỘC SỐNG THỰC PHẨM ORGANIC BEER COFFEE TEA LOUNGE GLAMPING & CAMPING THỰC PHẨM TƯƠI SỐNG NỘI NGOẠI THẤT & KIẾN TRÚC DU LỊCH & CUỘC SỐNG THỰC PHẨM CHỨC NĂNG THIẾT BỊ GIA DỤNG ĐIỆN THOẠI & PHỤ KIỆN MẸ & BÉ THỦ CÔNG MỸ NGHỆ & MỸ THUẬT KẾT NỐI DOANH NGHIỆP SỬA CHỮA BẢO TRÌ & DỊCH VỤ TRANH ẢNH & NGHỆ THUẬT KẾ TOÁN & THUẾ & THÀNH LẬP DN NÔNG NGHIỆP THÔNG MINH NÔNG SẢN SÀN NÔNG NGHIỆP SIÊU THỊ THỰC PHẨM SẠCH THIẾT KẾ & IN ẤN THỰC PHẨM KHÔ & ĐÓNG GÓI THỦY HẢI SẢN THỦY HẢI SẢN & NUÔI TRỒNG TRẠM XĂNG VĂN PHÒNG PHẨM VỆ SINH CÔNG NGHIỆP & CHUYỂN NHÀ XÂY DỰNG & CẢI TẠO CÔNG TRÌNH XÂY DỰNG & VẬT LIỆU XÂY DỰNG

Thể loại giao dịch

Cần Bán Cần Mua Dịch vụ SaaS Affiliate Marketing Dịch vụ AIaaS Cho thuê Dịch vụ XaaS Dịch vụ PaaS Dịch Vụ Dịch vụ IaaS Tư vấn Đấu Giá Đấu Giá Trực Tuyến Đấu Thầu Ký Gửi Nhóm Mua Thi Công Trao Đổi Dịch Vụ Trao Đổi Sản Phẩm Xuất Nhập Khẩu Xúc Tiến Thương Mại